“Prossima al caos, perché non all’altezza dei mercati,

lontana sei dalla Terra che a te prestò la culla …”

Sono i primi versi dell’elegia “Ignominia d’Europa” dello scrittore tedesco Gunther Grass, dedicata nel 2012 alla Grecia, impietosa denuncia della miope durezza usata dalla sua Germania e dall’Europa verso il paese “dove è nata la sua civiltà”.

Gli ultimi versi (“priva di spirito deperirai senza il Paese il cui spirito, Europa, ti ha inventata”) sono la disillusa dichiarazione di impotenza, di rassegnazione allo Zeitgeist, lo spirito di un tempo frettoloso che accelera i cambiamenti e perde la capacità di pensare al lungo termine. Tempo di politiche che prive dell’intelligenza del “long-term thinking” si acconciano nelle ridotte della ragioneria, nella gestione quotidiana della casa in ordine. La vicenda greca restituisce dolente attualità alle parole di Grass, l’Eurozona sta sperimentando la crisi più grave dall’introduzione della moneta unica ed è certo che le conseguenze dell’eventuale “Grexit” (o Brexit) aprirebbero uno spazio politico e storico di eccezionale incertezza, con costi enormi per la Grecia come per la stessa Eurozona.

Ed è sorprendente, affascinante come affascina l’orrido, osservare la disinvoltura con cui si maneggia l’ipotesi “Grexit”, una sottovalutazione che ricorda quella che precedette il disastro della Lehman Brothers: si diceva che non era una banca di sistema e dunque il suo fallimento non avrebbe avuto conseguenze sul sistema …

“Gli ultimi giorni dell’umanità” di Karl Kraus descrivono mirabilmente il clima in Europa nel luglio 1914, quando le cronache delle dichiarazioni di guerra venivano accolte con noncuranza mista a euforico nazionalismo. Le conversazioni proseguivano senza presagire il baratro che avrebbe inghiottito l’Europa per trent’anni.

A metà luglio i leader europei hanno disinnescato la bomba ad orologeria posta al cuore dell’Europa ma in quel drammatico fine settimana qualcosa si è rotto, rischiando di polverizzare anche quanto di buono era appena stato consegnato nel documento “dei Cinque Presidenti” (Completare l’Unione economica e monetaria dell’Europa).

I poco meno undici milioni di greci rappresentano il 3,3% della popolazione dell’Eurozona e la loro economia, attorno ai 240 miliardi di euro, pesa per 1,8% nel PIL dell’Unione Monetaria (l’economia dell’Abruzzo corrisponde a 1,9% del PIL italiano).

“La maggioranza dei Greci non ha ben chiaro cosa sia un prestito internazionale, e pensano semplicemente che sia una qualche usanza europea di fare un regalo”.

Non è una frase del Bild Zeitung, quello, per intenderci, che alla vigilia della semifinale Germania-Italia ai Mondiali 2006 definì gli italiani “mangiaspaghetti”. E’ una frase del 1825, ai tempi della Guerra di Indipendenza contro l’impero Ottomano quando la Grecia ebbe aiuti finanziari dalla Gran Bretagna. Alla somma di 472.000 sterline messa a disposizione nel 1824 fece seguito un prestito di oltre un milione nel 1825. I sottoscrittori dei due prestiti non videro mai una sola cedola e il governo greco finì per regolare quegli impegni solo nel 1878.

Non fu il primo default nella storia greca: nel IV secolo avanti Cristo una decina di città stato del Peloponneso non rimborsò i prestiti ottenuti presso il tesoro del tempio di Delo.

La questione del debito pubblico, quinto in Europa in valori assoluti ma primo in rapporto al PIL, resta al centro del braccio di ferro diplomatico ed è il motivo per cui continueremo a parlare di Grecia ancora a lungo.

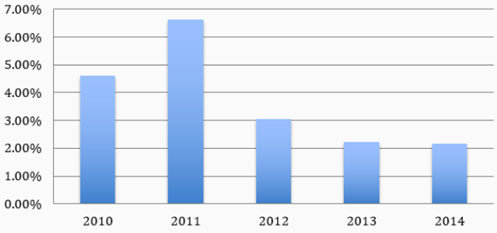

Il debito pubblico greco in rapporto al PIL (fonte Trading Economics)

Il rapporto debito/PIL poco sotto il 180% allarma i creditori: in un asciutto documento di tre pagine pubblicato subito dopo il raggiungimento a Bruxelles del compromesso tra gli organismi europei e il governo greco, il Fondo Monetario scrive esplicitamente che “il debito greco è divenuto altamente insostenibile” e stima il raggiungimento di un picco del 200% nel giro di due anni.

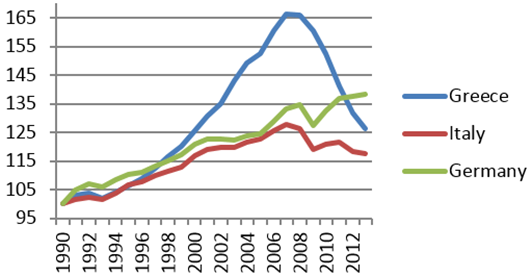

Non la pensa così l’economista Paul de Groewe della London School of Economics secondo il quale alla Grecia basterebbe una crescita nominale dell’economia del 2% (crescita reale più il tasso di inflazione) per diventare uno Stato solvente. Le misure intervenute in modo esplicito (bail out nel 2012) e implicito (allungamenti delle scadenze e rinegoziazioni degli interessi) hanno di fatto ridotto il costo del servizio del debito a circa il 2,2%, meno del costo sostenuto da Portogallo, Italia, Irlanda.

In un mare di cattive notizie, la buona notizia è che se la Grecia tornasse a crescere il basso costo del debito ne consentirebbe la stabilizzazione senza eccessivi sforzi.

Debito greco: tasso d’interesse effettivo (fonte: Eurostat)

La conclusione di De Groewe è che “i creditori devono abbandonare l’approccio di austerità causato dal debito al 180% del PIL”, perché è un dato che non mette nel giusto rilievo il costo effettivo, inferiore a quello di altri Paesi europei che potendo però accedere, a differenza della Grecia, ai mercati dei capitali, gestiscono agevolmente il “rolling” delle scadenze.

Il valore si è rapidamente innalzato per il crollo del PIL che nel 2008, dopo una corsa cumulativa del 65%, comincia la disfatta che lo riporta nel 2013 ai livelli del 2000.

(fonte: The Conference Board Total Economy Database, 2015).

Dal 2000 al 2007 l’economia greca è cresciuta a tassi superiori al 4% annuo, crescita “drogata” dal credito e non dagli incrementi di produttività. Lo scenario è poi drammaticamente cambiato alla deflagrazione della bolla finanziaria. Il formidabile sviluppo del credito privato separato dalla crescita in produttività è stato il fattore che ha “perduto” la Grecia. E’ un tratto comune alle economie fragili e non ne è immune il nostro Paese che per quanto “realtà diversissima dalla Grecia” annota il Governatore della Banca d’Italia Ignazio Visco “rimane una lezione quella di dover aumentare la produttività”.

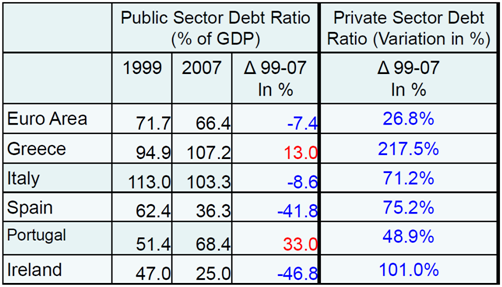

L’espansione del credito privato è un aspetto centrale nella comprensione della crisi greca.

Vitor Constancio, vice presidente della Banca Centrale Europea, fa giustizia della narrazione semplificatoria dei greci dissoluti nella gestione della cosa pubblica.

E’ certamente vero che le pubbliche finanze non siano state gestite nello stile di Quintino Sella, ed è vero che il sistema-paese deve rapidamente modernizzarsi, dotarsi di un fisco efficiente e di un efficace sistema di accertamenti, ma l’origine del disastro, argomenta Constancio, è nell’esplosione del debito privato.

I Paesi che hanno maggiormente sofferto i contraccolpi della crisi finanziaria sono quelli che hanno registrato la maggiore espansione del credito. Tra il 1999 e il 2007 il debito privato nell’Eurozona è cresciuto complessivamente del 27% (vedi tabella) con picchi particolarmente acuti in Grecia (+217%), Irlanda (101%), Spagna (75%). La ricerca di rendimento nella cornice di sicurezza fornita dalla moneta unica ha favorito massicci flussi di capitali dai paesi del nord Europa verso i paesi periferici, “l’esposizione delle banche dei paesi ‘non-stressed’ a quelli ‘stressed’ è più che quintuplicata tra l’introduzione dell’euro e l’inizio della crisi finanziaria” (Vitor Constancio, 2013).

(fonte: Banca Centrale Europea)

L’enorme disponibilità di finanziamenti a basso costo ha favorito l’esplosione dell’indebitamento presso il sistema finanziario di famiglie e imprese: queste ultime hanno anticipato la crescita futura di reddito e ricavi, le banche non hanno gestito il rischio di credito con l’ordinaria prudenza prescritta dai manuali e dalle prassi.

L’impennata del debito pubblico si è dunque verificata dopo la crisi, alla deflagrazione della bolla del credito, con i costi dei salvataggi del sistema finanziario, con la drammatica caduta dei redditi e delle entrate fiscali, con l’adozione di misure di austerità che hanno peggiorato lo scenario.

In soprammercato, l’incapacità della classe dirigente greca e la miopia delle leadership europee, la stessa denunciata da Grass nel 2012, hanno fatto avvitare la crisi: troppo severo il consolidamento fiscale, inesistente la cooperazione (ad esempio a riformare il sistema catastale secondo standard moderni), incerta la ristrutturazione del debito. Il risultato è una crisi economica che sta esigendo un doloroso costo sociale. L’economista Paolo Manasse dell’Università di Bologna suggerisce tre mosse per l’immediato futuro:

- un aggiustamento fiscale diluito nel tempo,

- riforme della macchina burocratica, del sistema fiscale e dei relativi accertamenti,

- riforma del sistema previdenziale, inevitabile ma da attuare con gradualità per non pesare ulteriormente sulla domanda

La Grecia deve fare molto ordine in casa propria ma il ritorno della crescita economica renderebbe più sostenibile il fardello del debito, come segnala De Groewe. Ma per tornare a crescere è necessaria la cooperazione europea secondo la formula di Tommaso Padoa Schioppa “agli Stati il rigore, all' Europa la crescita”.

L’Europa come comunità di destino è tale se c’è un potere reale che la garantisce. Nel breve termine ciò significa un bilancio comune tra i Paesi Euro, dotato di risorse indipendenti da quelle degli Stati, gestito dalla Commissione sotto il controllo del Parlamento europeo.